最近職場で2024年から始まる新NISAについてよく聞かれます。

僕の職場は来年閉鎖されるので、お金のことで悩む人が増えています。投資なんて一生やらなそうな人までそんな話を持ちかけてくるのだからびっくりです。

リストラはショックだし、想像するのと実際に経験するのでは全く違うので、新しいことにチャレンジする強い原動力になっているんだと思います。

新NISAに興味を持つ人が増えているのも納得な理由です。

僕は投資を始めようと思うだけでも素晴らしいことだと思います。

10年後投資をやっていて良かったと思う人が一人でも多ければいいと思うし

投資を始めて老後の不安がなくなるなら最高だと思います

でも全くわからないまま始めると続けられなかったり、気づかずに損をしていたり、危険なこともあると思ったので、できる限り難しい言葉は控えて誰にでもわかりやすい内容で記事を書いてみました。

なぜなら例えばこんな感じの声を聞くからです。

・「新NISAって元本は保証されるの?」

・「最近資産形成も大事だと思うので、(銀行の)窓口でiDeCoとつみたてNISA申し込んで来ようと思っています」

・「まとまったお金ができたら投資始めようと思っています」

・「証券口座と銀行口座って一緒なの?」

・「新NISAって儲かるの?」

・「ネットバンキングやったことないから」

・「あんまり期待してないけど、あわよくば一発当たればと思って。ちょっとした宝くじ感覚で始めようと思っています」

・「投資なんて所詮ギャンブルだから」

すでに始めている方からすればなんてことない悩みだったり、間違いだったりすると思いますが、僕が始めた時はもっとヒドイ勘違いしていたかもしれません。

少しでも悩みの解決になれば嬉しいです。

新NISAとは

・投資で得た利益が非課税になります。

・例えばですが100万投資したのが、売却時に値上がりして150万になっていたとすると、元本100万を引いた50万に税金がかかり約10万引かれて約140万しか受け取れなくなるのが、まるまる150万受け取れるようになるということです。

反対に金融所得課税20.315%かかるのが特定口座です。

・上限1800万まで投資できる

1800万まで投資できれば老後の金銭面での不安はほとんどなくなっていると思います。

・積立投資枠と成長投資枠が併用できて年間360万まで投資できる

最短5年で上限1800万まで投資出来ます。

詳細はこちらを参考にしてください→ 金融庁新しいNISA

ポイント

・1800万までは非課税で運用できる。1800万で十分だと思うけどそれ以上投資するなら特定口座で運用する。

・最短5年にこだわる必要ないので無理のない範囲で積み立てていけばいい

・現行のNISAと来年から始まる新NISAは全く別区分の口座になる

新NISAはどこの証券口座で始めたらいいか

SBI証券か楽天証券がいいと思います

理由は僕が実際に使っていいと思うからです。

・手数料が安い超優良銘柄が豊富だから

・クレカ積立のポイントが魅力的

・銀行との連携が素晴らしい

などがあげられます

どちらの証券もスマホとマイナンバーカードがあれば自宅で申込可能です。この段階でNISAも同時に申し込んでいいと思います。

さらに余裕があるならクレジットカードも作ってもいいと思います。

SBI証券なら三井住友カードNL

楽天証券なら楽天カードです

どちらも年会費無料です

NISAは一人1口座までなのでSBI証券と楽天証券両方使ってみて本当に自分に合う方を見極めてから選びたいという方は後からでももちろん大丈夫です。

ちなみに現行NISA申し込んだ証券で何もしなければ、来年は自動で新NISAの口座が同じ証券で開設されます。

最短翌日でログインできるようになるので、是非ネットで申し込みましょう。

もちろん郵送でも可能ですが、こちらは10日前後時間がかかるようです。

直接ホームページから申し込んでも大丈夫ですが、可能ならハピタス又はモッピーというポイ活サイトを経由して申し込みましょう。

証券口座と銀行口座をそれぞれポイ活サイト経由で申し込めば10000ポイント以上にはなると思います。

やったことない人には少し怪しいと感じるかもしれませんが、僕もどちらも利用して通算50000ポイント以上貰えているので1度試しに利用してみるといいかもしれません。

1度でもポイント獲得して利用するサイクルを経験すれば不安はなくなると思います。

無事に証券口座が開設されてマイページにログインすると右上の方に入金出金のボタンがあると思います。

この入金のところから証券口座へお金を預け入れると、その預け入れた残高の分投資商品が購入できるようになります。

入金方法は主に3通りあると思います。

・1つ目はATMから振り込む方法。あなたの給与受取の銀行口座からもできると思います。

・2つ目はネットバンキングで振り込む方法。月数回まで振込手数料無料の銀行もあるかと思います。

・3つ目は証券口座と銀行口座を連携させる方法です。楽天なら楽天銀行と証券口座のマネーブリッジ

SBIなら住信SBIネット銀行のハイブリット預金に入れて証券口座と連携させる

楽天銀行の残高分、又はハイブリット預金に入れた残高分購入できるようになります

1,2の方法でも取引は可能ですが、振込の操作と時間、振込手数料が本当にもったいないと思うので、是非3つ目の方法を行ってください

ただ2つ目のインターネットバンキングは一度もやったことがない方は試しにやってみてもいいかもしれません。

現金を扱わないと安心出来ない心理のブロックが取り除かれて、将来活きてくるかもしれないので

ポイント

・ポイ活サイトハピタス又はモッピーを経由すればポイントが付いてお得

・NISA口座は一人1口座しか作れないのでSBI証券で作ると楽天証券では作れない。

逆に楽天証券で作るとSBI証券では作れない。

・SBI証券なら住信SBIネット銀行とNISA同時に申し込む

・楽天証券なら楽天銀行とNISA同時に申し込む

楽天証券なら楽天銀行のマネーブリッジまで設定する

慣れていないだけで、順番通り進めれば難しいことはなにもないんじゃないかと思います。

銘柄は何を選んだらいい?

いよいよ銘柄を購入する段階まで来ました。

ここまでくれば始める前の何も知らない状態からは、5割以上モヤモヤがなくなってスッキリ視界が開けた状態になっているんじゃないかと思います。

低コストの優良なインデックスファンド(指数に連動した投資信託のこと)を購入してください。

国内の投資信託でおすすめは全世界株式か米国のS&P500指数を扱った投資信託があります。

日経平均を扱った投資信託もありますが僕はあまりオススメしません。全世界株式の中に組み込まれているのでそれで十分だと思います。

投資信託を注文するときは分配金再投資型を選んでください。

再投資されることで分配金にも複利が働いて資産増加スピード最大化できるからです。

実際はこの時分配金に米国で1割の税金が取られていますがあまり難しく考えなくていいと思います。

合理性、効率を追求すれば分配金再投資型の投資信託のみでいいですが、資産拡大だけでなくキャッシュフローを得たい、日々の小遣いを得て楽しんで投資を続けて行きたい方は、配当金を受け取れる米国市場に上場している投資信託(ETFといいます)を購入するのもありかと思います。

国内の投資信託なら以下がおすすめです

emaxis slim米国株式(S&P500)

emaxis slim全世界株式(オール・カントリー)

ETFのおすすめは以下になります

VOO バンガードS&P500ETF

VT バンガード・トータル・ワールド・ストックETF

VTI バンガード・トータル・ストック・マーケットETF

ここまでのまとめ

・新NISAは投資の利益が非課税になるお得な制度

・証券口座は手数料が安い優良銘柄が豊富なネット証券を開設する。

・SBI証券なら住信SBIネット銀行とNISA同時に申し込む

・楽天証券なら楽天銀行とNISA同時に申し込む

楽天証券開設なら楽天銀行のマネーブリッジまで設定する

・余裕があればポイ活サイトハピタス又はモッピーを経由すればポイントが付いてお得

・余裕があればクレカ積立やってみる

低コストのインデックスファンドの長期保有こそが誰でも勝てる再現性のある方法

ここまで書いてきましたがここからが一番伝えたかったことです。

来年から始まる新NISAからが本番だと思って今のうちから、市場の値動きに慣れましょう。

最初は1万円くらいからでいいと思います。

自分のリスク許容度の範囲ではじめてください。

もしも株価の値動きが気になって夜も眠れないなんて時はリスク取りすぎなのかもしれません。

少しずつ慣れていきましょう。

僕は株価の値動きが読める人は誰もいないと思っています。

市場の値動きはランダムで思い通りにならないことがほとんどです。

下落の場面では恐怖を感じる時もあるかもしれません。

そんな時あなたは、安心できる情報を探しに専門家の意見を頼ってネット記事や動画を見たりするでしょう。

安心できる情報を探しているはずなのに実際にはネガティブな情報ばかり

一度現金に避難して、底で又入り直そうなんてことを考えて、いつの間にか売却のボタンを押してしまっているかも知れません

相場は誰にも読めません。

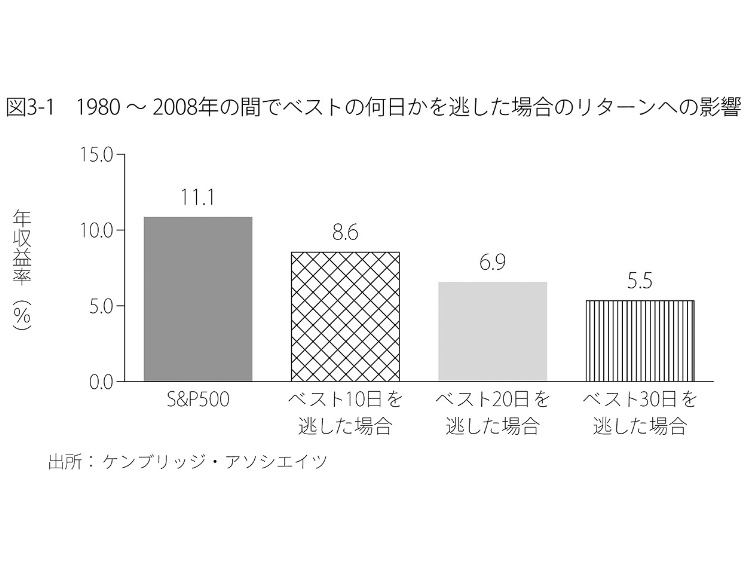

ただ何もせず保有し続ける投資家に対して、売却してタイミングを図ろうとする投資家はリターンが下がる確率が上がる。

以下は名著「敗者のゲーム」からの引用です。

敗者のゲーム<原著第6版>(日本経済新聞社)チャールズ・エリス著

敗者のゲーム<原著第6版>(日本経済新聞社)チャールズ・エリス著

長期的に見て投資家が失敗する原因の一つは、激しい下げ相場に遭遇してパニックに陥り、上記のような最大の上げ相場に参加する機会を自ら放棄してしまうことだ。この教訓は明らかである。投資家は、「稲妻が輝く瞬間」に市場に居合わせなければならないということだ。相場のタイミングに賭ける投資は間違っており、決して考えてはいけない。

下げのタイミングを予測するのは難しいです。それと同じく上げのタイミングを予測するのも難しいです。

つまり高値で売り底値で買い直すのは至難のわざで、更には売り買いのコストと税金は確実に発生します。それなら下げの痛みは最初から受け入れて上げの恩恵を確実に取りに行ったほうが合理的だと思います。

どんな時でも市場に居続けることの大切さを著者は訴えています。

1%でも破滅の可能性がある投資をしてはいけない

インデックスファンドへの投資はそのうち退屈だと感じるときが来るかもしれません。

もっと大きなリターンを上げたいと考え、そんなときに爆益の報告を目にしたりすると自分もできそうだと思い込み、投機的な取引に手を出したくなるかもしれません。

でも大きなリターンを出している人以上に、大きな損失を出している人がいるのを忘れないでほしいです。

投資で一番やられる場面は欲を出して大きな賭けに出たときだと思っています。

僕が大きな損失を出した時は個別株の集中投資でした。

チャート分析の本を読んだり、ファンダメンタルズ分析の本を読みまくっても結局負けたのです。

皆さんにはそんな経験はしてほしくないです。

あなたが行う投資は1発当てることではなく、そこそこのリターンを継続して出し続けることです。

ゆっくりお金持ちになればいいんです。

1年、2年では大した変化感じないかもしれないけど、気がつけば想像もできないような、びっくりする複利の恩恵を感じていることだと思います。

複利の話が出てきたので、僕が低コストの投資信託にこだわる理由を説明したいと思います。

100万円を年利7%のリターンが期待できる投資信託に30年間投資したと仮定します。

4つの投資信託が有り違いは運用コストだけです。

それぞれ0.12% 0.5% 1.0% 2.0%とします。

計算結果は以下になります。

| 年数 | コスト0.12% | コスト0.5% | コスト1.0% | コスト2.0% |

| 1年後 | 1,068,800 | 1,065,000 | 1,060,000 | 1,050,000 |

| 2 | 1,142,333 | 1,134,225 | 1,123,600 | 1,102,500 |

| 3 | 1,220,926 | 1,207,950 | 1,191,016 | 1,157,625 |

| 4 | 1,304,926 | 1,286,466 | 1,262,477 | 1,215,506 |

| 5 | 1,394,705 | 1,370,087 | 1,338,226 | 1,276,282 |

| 10 | 1,945,201 | 1,877,137 | 1,790,848 | 1,628,895 |

| 15 | 2,712,981 | 2,571,841 | 2,396,558 | 2,078,928 |

| 20 | 3,783,806 | 3,523,645 | 3,207,135 | 2,653,298 |

| 30年後 | 7,360,263 | 6,614,366 | 5,743,491 | 4,321,942 |

1年、2年ではそれほど変化感じないですが、10年過ぎ辺りから無視できない差が出てきてるんじゃないかと思います。

肝心なことはこのコストの差にも複利の効果が働くということです。

これが更に年数が延びたら、又は桁が1つ増えたらと想像してみてください。

そしてこの差額は誰の利益になっているのでしょうか。。。

ちなみにこの2.0%の投資信託を購入していたのは僕の父親です。

30万の利益が出て喜んでいたので、これ以上はふれないでおこうと思います。

ブレずに継続するために大切なこと

インデックスファンドを売らずに永遠に保有する。

簡単なようでとても難しい。

わからないから自信がない

専門家の意見が正しいとは限らないのにいちいち反応してしまう

これを解決するには知識を身につけ自信を持つことが一番だと思います。そのためにおすすめの本を紹介したいと思います。

1.サイコロジー・オブ・マネー モーガン・ハウセル

2.敗者のゲーム チャールズ・エリス著

3・インデックス投資は勝者のゲーム ジョン・C・ボーグル

おすすめ順に並べましたがどの本を手にとっても、新しい気付きがあるはずです。

勉強になって面白いと思います。

・投資に絶対なんてない

・将来なんて誰にも予想できない

・でも勝てる可能性が高いからゲームに参加する

これはあくまで僕の考えです。

鵜呑みにする必要は全くありません。

自分なりの答えをみつけていってください。

最近まで全く勝てなかった弱小投資家の和太郎でした。

コメント